将来を見据えて子や孫に財産を継承したいと考える一方で、贈与税や相続税の負担が気になる方も多いでしょう。

財産の継承方法には「生前贈与」と「相続」があり、特に生前贈与は、子や孫への投資、相続税対策、相続トラブルの回避などに有効です。

生前贈与にかかる贈与税には、「暦年課税制度」と「相続時精算課税制度」の2種類の計算方法があります。条件がシンプルな暦年課税制度を利用する人も多いですが、生前贈与する期間や金額などによっては、相続時精算課税制度のほうが有利になるケースもあります。

本記事では、相続時精算課税制度において、概要や計算方法、利用したほうがよいケース、メリット・デメリット、暦年課税制度との違いをわかりやすく解説します。財産の生前贈与を検討している方は、制度選びや具体的な贈与計画を立てる際の参考にしてください。

この記事の目次

相続時精算課税制度とは?

相続時精算課税制度とは、原則60歳以上の父母や祖父母から18歳以上の子や孫へと財産を生前贈与する際、受贈者(財産を受ける人)が選択できる贈与税の制度の一つです。

同一の贈与者(贈与をする人)からの生前贈与に対し、累計2,500万円の特別控除が適用され、その範囲内であれば贈与税はかからず、回数に制限もありません。ただし、贈与者が亡くなった際に相続財産と合算し、相続税として精算します。

制度を利用するかどうかは贈与者ごとに選択でき、「祖父からの生前贈与については相続時精算課税制度を選ぶ」という方法も可能です。

また、税制改正により、2024年(令和6年)以降の相続時精算課税制度に、「年間110万円の基礎控除」が追加されました。特別控除の2,500万円とは別に、年110万円までの生前贈与なら相続財産に加算されず、贈与税の申告も不要です。

相続時精算課税制度の手続きと計算方法

相続時精算課税制度は誰でも利用できるわけではなく、適用される条件が決まっています。次に、制度を利用できる条件、申告の必要書類、税金の計算例について解説します。

相続時精算課税制度が適用される条件

前述のとおり、相続時精算課税制度の対象となるのは、贈与者が60歳以上の父母または祖父母、受贈者が18歳以上の子や孫である場合です。贈与者は生前贈与した年の1月1日、受贈者は贈与を受けた年の1月1日時点を年齢の基準とします。

贈与者と受贈者が直系卑属であることが条件であり、甥や姪、第三者などへの生前贈与は基本的に対象外です。

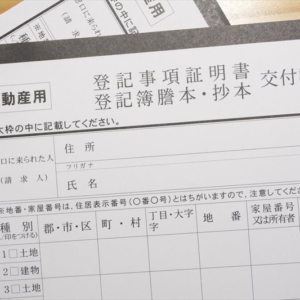

相続時精算課税制度の手続きにおける必要書類

相続時精算課税制度を利用するには、最初の生前贈与を受けた翌年の2月1日から3月15日までに、「受贈者の納税地」を管轄する税務署へ申告する必要があります。

申告の際に必要となる書類は以下のとおりです。

- 贈与税の申告書

- 相続時精算課税選択届出書

- 受贈者の戸籍謄本または抄本

申請期限を過ぎると相続時精算課税制度を利用できなくなるため、生前贈与を受けた場合でも2,500万円の特別控除は適用されません。制度を利用する場合は、受贈者が期限内に申告できるよう注意しておきましょう。

相続時精算課税制度を利用したうえで1年間にかかる贈与税の計算方法

先述のとおり、2024年から贈与税に「年間110万円の基礎控除」が設けられました。相続時精算課税制度を利用する場合もこの基礎控除が適用され、1年間の贈与税額は以下の計算式で算出します。

(1年間の贈与額-基礎控除額110万円-特別控除2,500万円)×20%

例えば、父から息子へ1年間に6,000万円の生前贈与をした場合、計算は以下のとおりです。

- 贈与税の課税対象額:6,000万円-110万円-2,500万円=3,390万円

- 贈与税額:3,390万円×20%=678万円

生前贈与で相続時精算課税制度を利用した方がいい人

財産を生前贈与する際に、相続時精算課税制度を利用した方がよい人の具体例は次のとおりです。

- 収益性のある賃貸物件を持っている場合

- 年間110万円以下で生前贈与をする場合

- 財産の評価額が上昇する見込みがある場合

- 子や孫に住宅取得資金を援助したい場合

- 認知症の発症時に成年後見制度を回避したい場合

ここからは、相続時精算課税制度を利用した方がよい具体的なケースについて解説します。

収益性のある賃貸物件を持っている場合

賃貸マンションや賃貸アパートといった収益性のある不動産を所有している場合、相続時精算課税制度を利用することで、将来の家賃収入を相続税に含めずに済みます。

通常、賃貸物件を相続した場合には、相続時点の不動産評価額に加え、亡くなる前までに得た家賃収入が現金や預金として残っていると、それも相続財産とみなされます。

一方、相続時精算課税制度を利用して不動産を生前贈与しておけば、その後の家賃収入はすべて受贈者の収入となり、相続財産には含まれません。

年間110万円以下で生前贈与をする場合

先述のとおり、相続時精算課税制度に年間110万円の基礎控除が導入されました。これにより、制度を利用していても年間110万円までの生前贈与であれば相続税に影響しません。

一方で、暦年課税制度(詳細後述)にも年間110万円の基礎控除があり、その範囲内であれば贈与税がかかりません。しかし、相続開始前7年以内の生前贈与については基礎控除分であっても加算され、相続税の対象となります。

したがって、年間110万円の範囲内で生前贈与をくり返し行なう場合は、相続時精算課税制度を利用すると贈与税・相続税のどちらも納めずに済みます。

財産の評価額が上昇する見込みがある場合

相続時精算課税制度を利用して生前贈与した財産は、「贈与した時点の評価額」を相続財産の基準とします。そのため、その後に評価額が上昇しても値上がり分は課税対象に含まれません。

例えば、現在5,000万円の評価額がついている土地が、将来的に8,000万円へと値上がった場合でも、生前贈与していれば相続時の評価額は5,000万円のままです。増加した3,000万円は相続財産に含まれないため、結果として相続税の負担を抑えることができます。

このように、資産価値の上昇が見込まれる都市部の不動産や成長株を所有している方、現在のようなインフレ下においては、相続時精算課税制度は高い節税効果が期待できる有効な方法です。

ただし、資産の多くが不動産である場合、相続税対策による節税効果としっかり比較検討したうえで相続時精算課税制度を選択しましょう。

子や孫に住宅取得資金を援助したい場合

子や孫の住宅購入資金を援助したい場合も、相続時精算課税制度の利用が有効です。相続時精算課税の特別控除2,500万円に加え、「住宅取得等資金贈与の非課税制度」と年間110万円の基礎控除を併用することで、最大で3,610万円まで非課税枠として利用できます。

住宅取得等資金贈与の非課税制度とは、住宅の取得や増改築などの資金を直系尊属から生前贈与された場合、一定の要件を満たすことで贈与税がかからない仕組みです。非課税枠は、省エネ等住宅なら最大1,000万円、一般住宅なら最大500万円となっています。

住宅資金の援助を検討している方は、相続時精算課税制度を組み合わせて活用することで、贈与税の負担を大幅に抑えることができます。

認知症の発症時に成年後見制度を回避したい場合

高齢化社会において懸念されているのが、「認知症発症後の財産管理リスク」です。

贈与者が認知症になった場合、医師が軽度と診断した記録などがあれば、生前贈与が認められるケースもあります。しかし、基本的には認知症になった方には意思決定能力がないとみなされ、生前贈与をしても無効となります。

また、認知症を発症して施設へ入所する贈与者の代わりに不動産を売却する場合は、本人に代わって財産管理や契約を代行できる「成年後見制度」を利用しなければなりません。ただし、成年後見制度を利用すると、相続対策としての生前贈与は行なえなくなります。

事前に相続時精算課税制度を利用して生前贈与を済ませておけば、認知症を発症しても成年後見制度に頼らず、財産をスムーズに継承できます。

相続時精算課税制度を利用する5つのメリット

相続時精算課税制度のメリットは以下の5つです。

メリット1. 2,500万円&年間110万円までは贈与税がかからない

メリット2. 特別控除枠を超えても税率は20%で一律

メリット3. 相続時に支払う相続税を節税できる

メリット4. 賃貸用不動産の生前贈与で相続税が節税できる

メリット5. 将来の相続争いのリスクを避けられる

ここからは、相続時精算課税制度の利用で得られる、代表的な5つのメリットについて解説します。

2,500万円&年間110万円までは贈与税がかからない

相続時精算課税制度の最大の魅力は、累計2,500万円までの生前贈与が非課税となる点です。

さらに、「令和5年度税制改正大綱」により、2024年(令和6年)以降は相続時精算課税制度を利用する場合にも年間110万円の基礎控除が適用されるようになりました。この基礎控除分は2,500万円の特別控除とは別枠で扱われ、相続税の課税対象とならないこともメリットといえます。

特別控除枠を超えても税率は20%で一律

相続時精算課税制度を利用すると、累計2,500万円の非課税枠を超えても税率は20%に固定されます。

一方、後述する「暦年課税制度」では、贈与額に応じて10%~55%の累進課税が適用されます。不動産などの高額な財産を生前贈与する場合は、税率が20%を超える可能性が高いでしょう。

特別控除枠を超えた分についても贈与税の負担を抑えられる点は、高額な財産を生前贈与したい方にとって大きなメリットとなります。

相続時に支払う相続税を節税できる

相続時精算課税制度を利用して生前贈与した金額と、相続財産の合計額が相続税の基礎控除を下回る場合、相続税はかかりません。

相続税の基礎控除額とは、相続税の計算で差し引かれる金額のことで、「3,000万円+(600万円×法定相続人の数)」で計算されます。相続財産から基礎控除額や借金、葬儀費用などを差し引いた残額が相続税の課税対象となります。

例えば、相続人が配偶者と子3人の計4人であれば、基礎控除額は5,400万円です。生前贈与と相続財産の合計額が5,400万円を下回れば、最終的に相続税は発生しません。

賃貸用不動産の生前贈与で相続税が節税できる

マンションやアパートなど収益性のある不動産を生前贈与する際、相続時精算課税制度を選ぶと節税効果が期待できます。

なぜなら、生前贈与をすれば以降の家賃収入は受贈者の財産となり、贈与者が亡くなった際の相続財産には含まれないためです。

ただし、都市部や都市部の周辺などの地価が高いエリアにおいて、100坪以上などのある程度広い土地をお持ちの場合、節税効果が薄れることがあります。賃貸用不動産の生前贈与を検討する場合は、将来的な相続税対策を含めて検討することが大切です。

一方、生前贈与をせずに賃貸用不動産を含む財産を相続した場合、不動産の評価額に加え、相続時点までの家賃収入を含めた財産全体が相続税の課税対象となります。

将来の相続争いのリスクを避けられる

相続時精算課税制度を利用すると、生前に財産を分けておけるため、将来の相続争いを未然に防ぎやすくなります。

特に、不動産や株式など、遺産分割が難しい財産は相続争いが発生しやすいものです。相続時精算課税制度を利用して生前贈与しておけば、誰に何を譲るのかを贈与者の意思で決められ、希望どおりに財産を引き継ぐことができるでしょう。

土地活用のご相談、まずはお気軽に。相談から物件管理まで一貫したサポートを提供。

相続時精算課税制度を利用する7つのデメリット

相続時精算課税制度は大きな節税効果が期待できる一方で、7つのデメリットも存在します。

デメリット1. 相続時精算課税制度を選ぶと暦年課税制度に変更できない

デメリット2. 贈与時の不動産評価額で相続財産の価額に加算される

デメリット3. 期限までに申告しないと特別控除枠が使えない

デメリット4. 孫への生前贈与で相続税が2割加算される

デメリット5. 小規模宅地等の特例が適用されない

デメリット6. 不動産の生前贈与で税金の負担が増える

デメリット7. 相続税の「物納」を利用できない

相続時精算課税制度におけるこれら7つのデメリットについて、順に解説します。

相続時精算課税制度を選ぶと暦年課税制度に変更できない

相続時精算課税制度を一度選択すると、あとから暦年課税制度へ変更することはできません。制度の違いをよく理解せず安易に選択すると、「暦年課税制度を選んでおけばよかった」と後悔するケースもあります。

ただし、相続時精算課税制度は「選択した贈与者」のみに適用されるため、ほかの贈与者から受けた生前贈与に関しては、暦年課税制度を選択することも可能です。

資産価値が下落しても生前贈与時の評価額が相続財産に加算される

不動産を生前贈与すると、その時点の評価額が相続財産に加算されます。相続までに不動産の評価額が下落した場合でも、生前贈与時の価格に基づいて相続税が課されるため、税負担が重くなる可能性があります。

ただし、生前贈与時よりも相続時の評価額が上がった場合、生前贈与時の低い額が相続財産として加算されるメリットもあります。

節税を目的に相続時精算課税制度を利用する場合は、資産評価額の動向によって不利になったり、有利になったりする可能性がある点に注意が必要です。

期限までに申告しないと特別控除枠が使えない

先述のとおり、相続時精算課税制度を利用する場合は、生前贈与を受けた年の翌年2月1日から3月15日までに税務署へ申告しなければなりません。申告の期限を過ぎてしまうと、申請予定であった贈与額について特別控除を受けられなくなります。

特別控除が適用されない場合は、暦年課税制度に基づいて贈与税が課されます。暦年課税制度は税率が一律ではないため、相続時精算課税制度を利用した場合よりも課税額が高くなるケースもある点に注意が必要です。

孫への生前贈与で相続税が2割加算される

相続時精算課税制度を利用して本来相続人ではない孫へ生前贈与した場合、贈与者が亡くなった際に、その孫は「相続税額の2割加算」の対象となります。

相続税額の2割加算とは、贈与者である被相続人の配偶者、父母、子以外が相続する場合に、算出された相続税額に2割を上乗せして課税する仕組みのことです。

孫に不動産などを直接承継させたい場合には相続時精算課税制度の利用が有効ですが、相続税の負担が増える点を踏まえて慎重に検討する必要があります。

小規模宅地等の特例が適用されない

相続時精算課税制度を利用して土地を生前贈与した場合、「小規模宅地等の特例」は適用されません。

小規模宅地等の特例とは、相続または遺贈(遺言で財産を受け取ること)で取得した土地に対し、一定の要件を満たせば相続税評価額を最大80%まで減額できる制度です。したがって、相続時精算課税制度を利用して生前贈与した土地は、特例の対象外となります。

特例が利用できる土地を所有している場合は、相続時精算課税制度と相続のどちらのほうが節税できるかをよく検討しましょう。

不動産の生前贈与で税金の負担が増える

不動産を生前贈与する場合、受贈者は「登録免許税」と「不動産取得税」を納税する義務があります。いずれも不動産の取得時に発生する税金で、固定資産税評価額に税率をかけて算出されます。

| 区分 | 登録免許税 | 不動産取得税 |

| 生前贈与(相続時精算課税制度の利用に限らず) | 2% | 4%

※一定の条件を満たせば軽減措置により3%(令和9年3月31日まで) |

| 相続 | 0.4% | 非課税 |

このように、生前贈与と相続では不動産取得にかかる税金の負担が大きく異なります。不動産を生前贈与する場合は、受贈者の税負担が重くなる点も考慮しなければなりません。

相続税の「物納」を利用できない

物納とは、相続税を現金で納めるのが困難な場合に、相続した財産で税金を納める方法です。

ただし、物納が認められるのは、「相続」で取得した財産です。そのため、相続時精算課税制度を利用して生前贈与された財産は相続財産に含まれず、物納を利用できません。

相続時精算課税制度を選択する前に、「受贈者が相続税を現金で支払えるのか」という観点での検討も必要です。

贈与税の課税制度である「暦年課税制度」との違い

相続時精算課税制度を正しく理解するためには、従来から用いられている「暦年課税制度」との違いを知ることが重要です。ここからは、暦年課税制度の概要、税率や非課税枠、相続時の扱いなどの違いについて解説します。

暦年課税制度とは?

暦年課税制度は、1月1日から12月31日までの1年間に生前贈与された財産の合計額に基づいて課税される仕組みです。受贈者1人あたり年間110万円までは基礎控除があり、超えた分に対して贈与税が課されます。

暦年課税制度の税率は「累進課税方式」なので、課税額が高くなるほど税率も上がります。暦年課税制度における贈与税率が次のとおりです。

| 課税価格(基礎控除後) | 税率 | 控除額 |

| 200万円以下 | 10% | なし |

| 300万円以下 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 |

| 600万円以下 | 30% | 65万円 |

| 1,000万円以下 | 40% | 125万円 |

| 1,500万円以下 | 45% | 175万円 |

| 3,000万円以下 | 50% | 250万円 |

| 3,000万円超 | 55% | 400万円 |

暦年課税制度は、少額を生前贈与する場合や、毎年少しずつ財産を移転したい場合に適しています。

暦年課税制度と相続時精算課税制度の違い

相続時精算課税制度と暦年課税制度は明確に異なります。両者の違いをまとめると次のとおりです。

| 項目 | 暦年課税制度 | 相続時精算課税制度 |

| 贈与者 | 問わない | 生前贈与した年の1月1日において、60歳以上の父母、または祖父母 |

| 受贈者 | 問わない | 受贈した年の1月1日において、18歳以上の子、または孫 |

| 控除枠 | 年間110万円(基礎控除) | 累計2,500万円(特別控除)+年間110万円(基礎控除) |

| 課税対象額 | 110万円を超えた分 | 累計2,610万円を超えた分 |

| 贈与税率 | 10%~55%(累進課税) | 一律20% |

| 相続時の扱い | 相続開始前7年以内は相続財産に加算 | 生前贈与時点の評価額を相続財産に加算 |

| 利用に適したケース | 毎年の少額による生前贈与 | 高額な生前贈与や不動産の承継 |

先述のとおり、相続時精算課税制度は一度申請すると、同一者間で暦年課税制度に切り替えることができません。生前贈与を予定している場合は、表の内容を踏まえてどちらの制度が適しているのかを受贈者と一緒にしっかり検討しましょう。

不動産の生前贈与・相続を検討する方は生和コーポレーションへ

不動産の継承は、生前贈与や相続する金額が大きくなりやすく、選ぶ制度によって税負担に大きな差が出ます。適切な方法を判断するためにも、専門家への相談は欠かせません。

特に、所有する土地にマンションやアパートを建て、子や孫へ継承したい場合は、土地活用の専門家に相談することをおすすめします。

相続税がかかるほど不動産を保有する方は、土地活用による相続税対策の選択肢がいくつもあります。そのため、相続時精算課税制度の利用は推奨できません。それでも相続時精算課税制度を利用したい方は、専門家の意見をよく聞いたうえで判断することをおすすめします。

生和コーポレーションは土地活用を得意としており、賃貸経営、事業転換、賃貸併用住宅など豊富な実績を持ちます。税対策の相談から生前贈与や相続を見据えた活用方法の提案まで幅広く対応しているため、大切な資産の継承の準備を円滑に進めることができます。

詳しくは生和コーポレーションの公式サイトを確認ください。

まとめ:相続時精算課税制度を利用するときはデメリットも踏まえて検討を

相続時精算課税制度は、親や祖父母から子や孫へ財産を生前贈与した際に、贈与税を一時的に非課税とし、贈与者の死亡時に相続資産と合算して相続税を計算する仕組みです。累計2,500万円の特別控除と年間110万円の基礎控除を利用できます。

生前贈与で利用できる制度には「暦年課税制度」もありますが、こちらは累進課税方式のため、贈与額が大きいほど税負担も重くなります。したがって、不動産など高額な財産を移転したい場合には、相続時精算課税制度が有効です。特に、賃貸物件など収益性のある不動産は、将来の家賃収入を相続財産から切り離せるため、節税効果が期待できます。

一方で、相続時精算課税制度には、暦年課税制度に切り替えられない、土地の小規模宅地等の特例が利用できない、資産の評価額が下落しても贈与時の評価額で相続財産に加算されるといったデメリットも存在します。

そのため、制度のメリットとリスクを十分に理解したうえで、贈与者と受贈者に合った方法を選ぶことが大切です。

不動産の生前贈与や相続を検討している方は、専門家に相談するのがおすすめです。生和コーポレーションは、税金相談から土地活用まで幅広く支援しています。詳細は公式サイトをご確認ください。

他の「土地オーナー様のお悩み解決」の記事を見る

-

不動産売却にあたって不動産会社と専任媒介契約の締結を検討しているものの、具体的な内容や手続きがわからずに不安を感じるオーナー様もいるのではないでしょうか。 専任媒介契約は、不動産の売却を不動産会社へ依…

不動産売却にあたって不動産会社と専任媒介契約の締結を検討しているものの、具体的な内容や手続きがわからずに不安を感じるオーナー様もいるのではないでしょうか。 専任媒介契約は、不動産の売却を不動産会社へ依… -

不動産の売買や相続、贈与などで所有権の名義が変わる場面では「所有権移転登記」が必要です。しかし、何から始めればよいかわからず、手続きを後回しにする方は少なくありません。 また、税負担や債権者からの差押…

不動産の売買や相続、贈与などで所有権の名義が変わる場面では「所有権移転登記」が必要です。しかし、何から始めればよいかわからず、手続きを後回しにする方は少なくありません。 また、税負担や債権者からの差押… -

土地活用において、神奈川県はとても魅力的な場所です。利用できる土地があれば、ぜひ有効に活用したいところです。それでは、どのような形で活用するのが最適なのでしょうか。 まず考えておきたいのは、神奈川県は…

土地活用において、神奈川県はとても魅力的な場所です。利用できる土地があれば、ぜひ有効に活用したいところです。それでは、どのような形で活用するのが最適なのでしょうか。 まず考えておきたいのは、神奈川県は… -

土地所有者が自身の土地に建物を建設し、その建物を貸家として提供する場合の敷地を、貸家建付地と呼びます。貸家建付地には税額評価の際、自用地よりも評価額が低くなるという特徴があります。 本記事では、貸家建…

土地所有者が自身の土地に建物を建設し、その建物を貸家として提供する場合の敷地を、貸家建付地と呼びます。貸家建付地には税額評価の際、自用地よりも評価額が低くなるという特徴があります。 本記事では、貸家建… -

土地活用の方法の1つに「事業用定期借地権」を利用した借地事業があります。これは一定期間、事業目的で土地を貸し借りする制度です。 本記事では、事業用定期借地権の概要や、活用に適した土地の特徴、土地に自ら…

土地活用の方法の1つに「事業用定期借地権」を利用した借地事業があります。これは一定期間、事業目的で土地を貸し借りする制度です。 本記事では、事業用定期借地権の概要や、活用に適した土地の特徴、土地に自ら…